医疗器械新格局:全球巨头停滞与中国龙头崛起

2020-11-24 11月18日,医疗器械板块继续回调0.37%。自从8月以来,医疗器械板块在前期的大涨之后总体回调14.45%,而个股也走向分化。

事实上,医疗器械行业不仅代表着高质量发展和高水平盈利,还承担着从重大疾病口中“夺人”的重任。如果说生命是一场时间与技术的赛跑,那么医疗器械行业就是一场关乎生命的超级赛道。

值得一提的是,虽然短期医疗器械龙头迈瑞医疗有所回调,但在医疗器械回调的这三个月,迈瑞医疗股价仅回调2%。

事实上,在过去两年医疗器械板块累计大涨189%之后,机构对此产生短期分歧,带来短暂的回调完全可以理解。但当我们复盘全球医疗器械行业的增长格局维度,我们会看到依然会是“中国风景这边独好”。

在医疗器械这个超级赛道中,自2016年以来,全球医疗器械市场走向平稳,增长率在5%上下,各大巨头增长乏力。反观国内意气风发,同比增长在15%以上,未来5至10年仍有不错的增长预期。可以说,全球医疗器械的发展看中国。这也将加速中国医械行业龙头的崛起,乃至加速中国医械行业龙头在全球PK赛中的崛起。

全球进入平稳期:乏力的巨头

近年来,全球经济增长乏力,医械行业却能保持稳健增长。

作为行业风向标,市场规模有着重要的参考意义。根据艾媒咨询的报告,在过去的2019年,全球医械行业规模达到4519亿美元,同比增长了5.33%。预计2020年市场规模将达4774亿美元,进入稳步发展阶段。

这一预计是有依据的。自2016年以来,全球医械市场规模不断增加,同比增长率都在5%上下波动。在全球市场中,美国占据全球最大的市场份额,占比在40%以上,中国占18%左右,还有较大的发展空间。

全球市场平稳发展,国际巨头进入增长乏力的瓶颈期。比如全球第一的美敦力,营收从2017年的297亿增长到2019年的305亿元,累计增长仅有2.7%,复合增长极低。再比如排名前2-4的强生、飞利浦、GE医疗,2019年的增长分别仅有1.9%、6.5%、3.1%。

从2019年排名前10的其他公司来看,其中也有增速较为迅猛的巨头,但波动幅度较大。纵观历年的医械前10公司,除了美敦力、强生、飞利浦等长期霸榜,其他巨头排名并不稳固,呈现“上蹿下跳”的特征,因此大幅增长案例参考价值不大。

需要注意的是,医械巨头增长乏力,并不意味着其在医械市场的统治力下降。2017年的一组数据表明,全球前10大医械公司占据37%的市场份额,前30占据63%的市场份额。市场集中程度相当高。

医械巨头们的统治力仍在加强,前瞻产业研究院的一组数据显示,2016年,国内医疗器械20强累计研发投入3.4亿美元,占营收比例平均为4.51%。而当年,美敦力一家企业研发费用就有22亿美元,占营收比例7.7%。

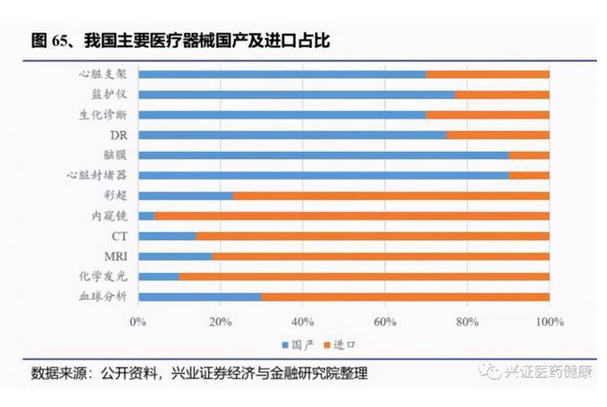

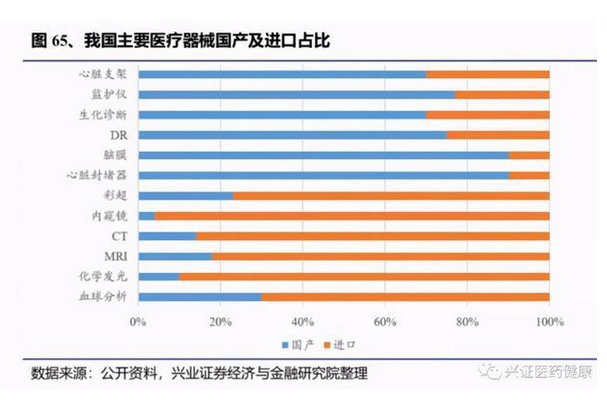

投入的差距一定程度上导致了实力的差距。目前,国内中高端医械设备中,CT机、超声波仪器、检测仪器、磁共振设备、心电图机、中高档监视仪、高档生理记录仪等进口比例占据了大约80%-90%。同时,高端医疗器械产品市场中,大约70%由外资占领。

这说明一个道理,全球医械市场平稳增长,任何国家的企业也不会坐享其成。想要赶超增长乏力的国际巨头,既需要本国政策东风,还需要企业自身科技研发硬实力。从这两方面来看,中国市场最有机会培养出世界巨头。

未来看中国:增长空间多大?

自2015年起,中国医械市场规模逐渐扩大。2019年,中国市场规模同比增长18.5%至6285亿元,预计2020年将达到7341亿元,增速高达16.8%。从增长数据上看,中国医械市场确有“风景这边更好”的意味。

中国医械市场的增长不是昙花一现。有机构预测,国内医械市场在2022年有望破万亿元。中国市场的快速发展,离不开政策东风的推动,以及经济发展和社会需求的提升。

政策方面,十三五规划、“健康中国2030”规划纲要、中国制造2025、“十三五”卫生与健康科技创新专项规划等,纷纷提出要大力推动医疗器械发展,具体要推动品质提升、减少进口依赖、降低医疗成本。

医疗体制改革也推动了医械产业的大发展,分级诊疗带来的各级卫生机构医疗器械更新换代,对医械产品提出了巨大需求。迈瑞医疗董事长李西廷曾判断,国内医疗器械产业进入了“黄金十年”。

2020年的一场疫情,更是改变了大众对医疗器械的消费观念,医械行业国产替代的呼声越来越高。疫情期间,口罩、防护服等低值耗材需求激增,诊断试剂、生命监护与支持系统供不应求,我国医械行业暴露出了高端医疗设备保障能力不足等短板。

迈瑞医疗等企业在政策引导下加班加点,对呼吸机等关键医疗设备的供应做了有力支撑。后疫情时代,医械行业从中低端市场向高端市场进口替代,成为发展主旋律。中国的医械企业也展示了比“外来和尚会念经”的实力。

目前来看,国产医疗设备已有多项突破技术壁垒,实现了进口替代,比如植入性耗材中的心血管支架、心脏封堵器、人工脑膜、骨科植入物中的创伤类及脊柱类产品等;大中型医疗设备中的监护仪、DR等。

种种迹象来看,全球医械行业的发展,已经进入“中国时间”。这个趋势依托的是一个国家的经济崛起和科技创新的综合实力,在相当长的一段时间里,格局不会发生改变。

医疗器械新龙头与迈瑞再崛起

一个行业的大发展,一定会迎来一个龙头的崛起。在医疗器械行业大发展的5年乃至10年过程中,一定会诞生一个龙头。国内医械市场的发展有全球市场的影子,即马太效应凸显,从群雄逐鹿进入到“一超多强”的发展阶段。

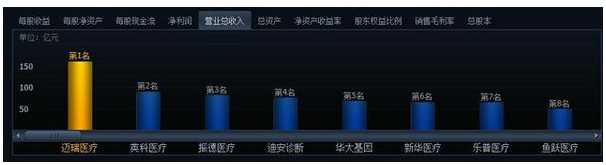

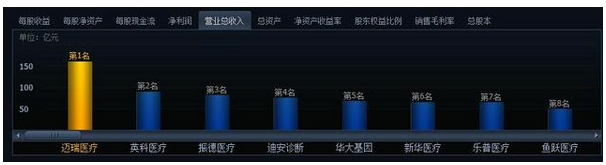

一超指的是百亿营收的迈瑞医疗,多强指的是10亿俱乐部的新华医疗、乐普医疗、润达医疗、鱼跃医疗、微创医疗等上市企业。无论是营收还是净利润,迈瑞医疗都是一骑绝尘般的存在。

具体来看,前三季度营收上,迈瑞160.6亿元,是第二、三名英科医疗、振德医疗的总和,也是六、七、八名新华医疗、乐普医疗、鱼跃医疗的总和。净利润方面,迈瑞医疗53亿元超过第二名英科医疗10亿元,超过三、四名华大基因、振德医疗的总和。

单从业绩数据上看,迈瑞医疗是中国医械企业扛起全球PK大旗的人。为什么是迈瑞医疗?迈瑞医疗是否还能继续领跑?

科技创新是企业发展的动力源泉。从1991创立开始,自主创新就是迈瑞医疗的基因。在自主研发、技术创新方面,迈瑞医疗是中国投入费用最多的医械企业之一,也是技术专利发明最多的医疗设备企业之一。

2020年前三季度,迈瑞医疗的研发投入达到15.08亿元,同比增长25.64%。在过去几年,迈瑞医疗的整体研发投入占比始终维持在10%左右。大手笔的研发投入,结出了累累硕果。

据悉,迈瑞医疗每年能推出10余款新产品,平均每款新产品至少运用10项专利技术,不断重新定义医疗质量和效率的新标准。

业内人士表示,迈瑞医疗长期注重自主研发,公司的产品不断丰富,中高端产品不断实现突破,有望在高端市场进口替代、基层市场扩容、民营医院快速发展等背景下,进一步提升全球竞争力。外界这一评价和李西廷的判断不谋而合。

疫情期间,全国医疗系统的精锐之师齐聚武汉,李西廷认为,各大医院的专家们在使用过迈瑞的监护仪、呼吸机、输注泵、移动 DR 等设备之后,对于国产品牌有了更深刻的认识,迈瑞的产品性能已经不输于进口品牌,甚至在信息化、智能化等产品创新领域更胜一筹。

进口替代再加速,对于迈瑞医疗的整个中国医械军团而言,都是难得的机遇:国产品牌在拥有核心技术、与进口设备临床效果一致的情况下,将拥有更多同台竞争的机会,推进公平、公正、透明的采购流程,让高品质、高性能的国产设备真正进入各大医院。

目前,我国已启动战略应急物资储备项目(含呼吸机、监护仪等)和新医疗新基建,迈瑞医疗的监护仪、呼吸机、麻醉机、化学发光、超声等主力产品均入选优秀国产医疗器械目录,将长期受益于国产替代。

放眼全球市场,迈瑞医疗也已经大展拳脚。自2000年国际化战略以来,迈瑞医疗的产品远销190多个国家及地区,在境外超过30个国家拥有子公司,并且已成为美国、英国、德国、法国等国领先医疗机构的长期合作伙伴。

基于医械行业进入“黄金十年”的判断,李西廷提出用“十年进入国际市场前20名,还要用更长的时间进入前10名”的目标。对于刚进入全球排名赛的迈瑞医疗而言,其排名第34位。而全球前20名,营收大概在100亿美元,这对于迈瑞医疗意味着数倍的增长空间。

全球医械看中国,中国医械看迈瑞。无论是政策推动还是消费市场的促进,我们都有理由相信迈瑞医疗能不断通过技术迭代,生产出极具性价比的高端产品,扛起中国企业全球PK的大旗。

11月18日,医疗器械板块继续回调0.37%。自从8月以来,医疗器械板块在前期的大涨之后总体回调14.45%,而个股也走向分化。

事实上,医疗器械行业不仅代表着高质量发展和高水平盈利,还承担着从重大疾病口中“夺人”的重任。如果说生命是一场时间与技术的赛跑,那么医疗器械行业就是一场关乎生命的超级赛道。

值得一提的是,虽然短期医疗器械龙头迈瑞医疗有所回调,但在医疗器械回调的这三个月,迈瑞医疗股价仅回调2%。

事实上,在过去两年医疗器械板块累计大涨189%之后,机构对此产生短期分歧,带来短暂的回调完全可以理解。但当我们复盘全球医疗器械行业的增长格局维度,我们会看到依然会是“中国风景这边独好”。

在医疗器械这个超级赛道中,自2016年以来,全球医疗器械市场走向平稳,增长率在5%上下,各大巨头增长乏力。反观国内意气风发,同比增长在15%以上,未来5至10年仍有不错的增长预期。可以说,全球医疗器械的发展看中国。这也将加速中国医械行业龙头的崛起,乃至加速中国医械行业龙头在全球PK赛中的崛起。

全球进入平稳期:乏力的巨头

近年来,全球经济增长乏力,医械行业却能保持稳健增长。

作为行业风向标,市场规模有着重要的参考意义。根据艾媒咨询的报告,在过去的2019年,全球医械行业规模达到4519亿美元,同比增长了5.33%。预计2020年市场规模将达4774亿美元,进入稳步发展阶段。

这一预计是有依据的。自2016年以来,全球医械市场规模不断增加,同比增长率都在5%上下波动。在全球市场中,美国占据全球最大的市场份额,占比在40%以上,中国占18%左右,还有较大的发展空间。

全球市场平稳发展,国际巨头进入增长乏力的瓶颈期。比如全球第一的美敦力,营收从2017年的297亿增长到2019年的305亿元,累计增长仅有2.7%,复合增长极低。再比如排名前2-4的强生、飞利浦、GE医疗,2019年的增长分别仅有1.9%、6.5%、3.1%。

从2019年排名前10的其他公司来看,其中也有增速较为迅猛的巨头,但波动幅度较大。纵观历年的医械前10公司,除了美敦力、强生、飞利浦等长期霸榜,其他巨头排名并不稳固,呈现“上蹿下跳”的特征,因此大幅增长案例参考价值不大。

需要注意的是,医械巨头增长乏力,并不意味着其在医械市场的统治力下降。2017年的一组数据表明,全球前10大医械公司占据37%的市场份额,前30占据63%的市场份额。市场集中程度相当高。

医械巨头们的统治力仍在加强,前瞻产业研究院的一组数据显示,2016年,国内医疗器械20强累计研发投入3.4亿美元,占营收比例平均为4.51%。而当年,美敦力一家企业研发费用就有22亿美元,占营收比例7.7%。

投入的差距一定程度上导致了实力的差距。目前,国内中高端医械设备中,CT机、超声波仪器、检测仪器、磁共振设备、心电图机、中高档监视仪、高档生理记录仪等进口比例占据了大约80%-90%。同时,高端医疗器械产品市场中,大约70%由外资占领。

这说明一个道理,全球医械市场平稳增长,任何国家的企业也不会坐享其成。想要赶超增长乏力的国际巨头,既需要本国政策东风,还需要企业自身科技研发硬实力。从这两方面来看,中国市场最有机会培养出世界巨头。

未来看中国:增长空间多大?

自2015年起,中国医械市场规模逐渐扩大。2019年,中国市场规模同比增长18.5%至6285亿元,预计2020年将达到7341亿元,增速高达16.8%。从增长数据上看,中国医械市场确有“风景这边更好”的意味。

中国医械市场的增长不是昙花一现。有机构预测,国内医械市场在2022年有望破万亿元。中国市场的快速发展,离不开政策东风的推动,以及经济发展和社会需求的提升。

政策方面,十三五规划、“健康中国2030”规划纲要、中国制造2025、“十三五”卫生与健康科技创新专项规划等,纷纷提出要大力推动医疗器械发展,具体要推动品质提升、减少进口依赖、降低医疗成本。

医疗体制改革也推动了医械产业的大发展,分级诊疗带来的各级卫生机构医疗器械更新换代,对医械产品提出了巨大需求。迈瑞医疗董事长李西廷曾判断,国内医疗器械产业进入了“黄金十年”。

2020年的一场疫情,更是改变了大众对医疗器械的消费观念,医械行业国产替代的呼声越来越高。疫情期间,口罩、防护服等低值耗材需求激增,诊断试剂、生命监护与支持系统供不应求,我国医械行业暴露出了高端医疗设备保障能力不足等短板。

迈瑞医疗等企业在政策引导下加班加点,对呼吸机等关键医疗设备的供应做了有力支撑。后疫情时代,医械行业从中低端市场向高端市场进口替代,成为发展主旋律。中国的医械企业也展示了比“外来和尚会念经”的实力。

目前来看,国产医疗设备已有多项突破技术壁垒,实现了进口替代,比如植入性耗材中的心血管支架、心脏封堵器、人工脑膜、骨科植入物中的创伤类及脊柱类产品等;大中型医疗设备中的监护仪、DR等。

种种迹象来看,全球医械行业的发展,已经进入“中国时间”。这个趋势依托的是一个国家的经济崛起和科技创新的综合实力,在相当长的一段时间里,格局不会发生改变。

医疗器械新龙头与迈瑞再崛起

一个行业的大发展,一定会迎来一个龙头的崛起。在医疗器械行业大发展的5年乃至10年过程中,一定会诞生一个龙头。国内医械市场的发展有全球市场的影子,即马太效应凸显,从群雄逐鹿进入到“一超多强”的发展阶段。

一超指的是百亿营收的迈瑞医疗,多强指的是10亿俱乐部的新华医疗、乐普医疗、润达医疗、鱼跃医疗、微创医疗等上市企业。无论是营收还是净利润,迈瑞医疗都是一骑绝尘般的存在。

具体来看,前三季度营收上,迈瑞160.6亿元,是第二、三名英科医疗、振德医疗的总和,也是六、七、八名新华医疗、乐普医疗、鱼跃医疗的总和。净利润方面,迈瑞医疗53亿元超过第二名英科医疗10亿元,超过三、四名华大基因、振德医疗的总和。

单从业绩数据上看,迈瑞医疗是中国医械企业扛起全球PK大旗的人。为什么是迈瑞医疗?迈瑞医疗是否还能继续领跑?

科技创新是企业发展的动力源泉。从1991创立开始,自主创新就是迈瑞医疗的基因。在自主研发、技术创新方面,迈瑞医疗是中国投入费用最多的医械企业之一,也是技术专利发明最多的医疗设备企业之一。

2020年前三季度,迈瑞医疗的研发投入达到15.08亿元,同比增长25.64%。在过去几年,迈瑞医疗的整体研发投入占比始终维持在10%左右。大手笔的研发投入,结出了累累硕果。

据悉,迈瑞医疗每年能推出10余款新产品,平均每款新产品至少运用10项专利技术,不断重新定义医疗质量和效率的新标准。

业内人士表示,迈瑞医疗长期注重自主研发,公司的产品不断丰富,中高端产品不断实现突破,有望在高端市场进口替代、基层市场扩容、民营医院快速发展等背景下,进一步提升全球竞争力。外界这一评价和李西廷的判断不谋而合。

疫情期间,全国医疗系统的精锐之师齐聚武汉,李西廷认为,各大医院的专家们在使用过迈瑞的监护仪、呼吸机、输注泵、移动 DR 等设备之后,对于国产品牌有了更深刻的认识,迈瑞的产品性能已经不输于进口品牌,甚至在信息化、智能化等产品创新领域更胜一筹。

进口替代再加速,对于迈瑞医疗的整个中国医械军团而言,都是难得的机遇:国产品牌在拥有核心技术、与进口设备临床效果一致的情况下,将拥有更多同台竞争的机会,推进公平、公正、透明的采购流程,让高品质、高性能的国产设备真正进入各大医院。

目前,我国已启动战略应急物资储备项目(含呼吸机、监护仪等)和新医疗新基建,迈瑞医疗的监护仪、呼吸机、麻醉机、化学发光、超声等主力产品均入选优秀国产医疗器械目录,将长期受益于国产替代。

放眼全球市场,迈瑞医疗也已经大展拳脚。自2000年国际化战略以来,迈瑞医疗的产品远销190多个国家及地区,在境外超过30个国家拥有子公司,并且已成为美国、英国、德国、法国等国领先医疗机构的长期合作伙伴。

基于医械行业进入“黄金十年”的判断,李西廷提出用“十年进入国际市场前20名,还要用更长的时间进入前10名”的目标。对于刚进入全球排名赛的迈瑞医疗而言,其排名第34位。而全球前20名,营收大概在100亿美元,这对于迈瑞医疗意味着数倍的增长空间。

全球医械看中国,中国医械看迈瑞。无论是政策推动还是消费市场的促进,我们都有理由相信迈瑞医疗能不断通过技术迭代,生产出极具性价比的高端产品,扛起中国企业全球PK的大旗。

来源:德林社